客服专线:4006-518371

客服专线:4006-518371

在近百年的历史进程中,人类社会逐渐形成了一套分析宏观经济的最基本思维框架。现在人们分析一定时期的宏观经济时,大都是依据这套宏观经济分析的基本思维框架来进行的,因而要分析一定时期的宏观经济状态,就必须把握这套宏观经济分析的基本思维框架。

一、分析宏观经济首先要关注的三个指标

1.价格

这里讲的价格不是指某个产品的具体价格,而是指价格总水平,主要包括三个方面的价格。

①消费品价格

国际上将消费品价格称之为CPI,包括食品价格、服装价格、家电价格等,一般来说,消费品价格上涨过快,就会出现通货膨胀;而消费品价格下跌过快时,就会出现通货紧缩。就中国现在来讲,我们国家消费品价格的指数取值范围是3%-5%,超过5%会出现通货膨胀;低于3%会出现通货紧缩。

②投资品价格

国际上称之为PPI,我们也称生产资料价格,工业产品出厂价格,包括钢材价格、水泥价格等。一般来说,投资品价格上涨过快就会出现经济过热,而投资品价格下跌过快,就会出现经济过冷,我国目前PPI指数取值范围是4-6%,超过6%就会出现经济过热;低于4%会出现经济过冷。

③资产价格

资产价格在我国主要是指股价和房价。资产价格升幅过快,会出现经济泡沫,而资产价格跌幅过快,慢会出现资产缩水,导致信用体系破裂。目前中国没有对资产价格的取值范围达成一致。现在理论界有人认为资产价格就股价来说,应以2006年为基数,上海股市为蓝本,每年上涨1000点左右,自2009年之后的未来5年内达到1万点以上为正常;资产价格就房价来说,应以2006年为基数,每年上涨幅度5%-10%,15-20年翻一番为正常。

2.增长

增长以国民生产总值即GDP的增长率为衡量指标。我国现在认为,我国GDP合理取值范围应是“八、九不离十”,即年增长率为8-10%。从我国现在的实践来看,若GDP增长超过10%,资源供给(包括能源、原材料、基础设施等)就跟不上,就会出现煤、电、油、气、运等资源的价格上涨和企业经营上的困难,从而制约经济发展,因而最好不要超过8%。但GDP的增长也不能太低,GDP增长低于8%,会造成过高的失业率,难以完成每年解决1000万新增就业人口的任务。我国在2030年要基本实现工业化和城市化,而要完成这一任务,就必须每年解决1000万的新增就业人口的任务。当然,失业率过高也会影响社会稳定。

3.就业

就业状况以失业率为衡量指标。我国目前失业率的合理取值范围是3-5%。失业率高于5%就会影响社会稳定;失业率低于3%就会出现劳动力供给不足,影响企业经营。

总之,对宏观经济的分析,首先就是要分析上述三个指标,即:价格、增长、就业指标的变化趋势,并进而分析影响三大指标的因素,采取措施而使之保持在合理的取值区间,以保持国民经济良好的发展。不过,影响价格、增长、就业这三大指标的因素到底是什么呢?

二、影响三大指标的主要因素

在市场经济条件下,影响上述三大指标的主要因素是供求关系的变化,就整个社会来讲,也就是社会总需求与社会总供给的相互关系的变化。因此,我们需要具体分析总需求与总供给,以及它们之间的相互关系。

1.总需求

简单地讲,总需求就是指有货币支付能力的需求,是一定时期内一个国家有货币支付能力的社会购买力的总和。要注意需求与需要的区别,前者是指购买能力,后者则是指购买欲望,因而它们的差别就是购买能力和购买欲望的差别。总需求由三部分构成:

第一,消费需求。消费需求按照不同影响因素,可以分为三种形式的消费:收入性消费,即由收入决定的消费品;信贷性消费,即借钱消费;预期性消费,即受预期影响的消费。

第二,投资需求。投资需求包括三种形式的投资:民生投资,即公共产品投资,主体是政府,包括医疗卫生、文化教育、社会保障、基础设施的投资;生产性投资,即向各个产业的投资,其主体是企业,充分受市场经济的调节;资产投资,即对资产市场与房地产市场的投资,其主体是公众。

第三,出口,出口是指将国际市场需求转变成为国内总需求。

上述的消费需求与投资需求,被称之为内需,而出口则被称之为外需。消费、投资、出口的不同组合比例,会使一个国家形成不同的增长模式。一般来说,出口所占的比例不能太大,如果出口对GDP的贡献超过20%,就是会形成出口导向型经济增长模式;如果出口对GDP的贡献保持20%左右,投资与消费对GDP的贡献保持在75%以上,就是内需拉动型经济增长模式;如果投资对GDP的贡献过大,例如投资对GDP的贡献超过30%,就是投资拉动型经济增长模式;如果消费对GDP的贡献若保持在60%以上,那么这种经济增长模式就是消费主导型经济增长模式。出口导向型经济增长模式与投资拉动型经济增长模式都不行。例如我国从1998年到2008年的十年间使出口所占比例逐年增加,出口对GDP贡献达到40%左右,成为标准的出口导向型经济,在这种条件下,由于我国经济增长已过份依赖外需市场,因而2008年金融风暴的发生,导致外需市场大幅减少,从而导致目前我国经济增长的必然下滑。近三十年来以出口导向型经济为主的国家每十年出现一次大的问题,如1987年的日本经济,1998年的亚洲金融风暴和2008年我国的经济问题。2007年由于价格的暴涨,“我们要被胀死了”,2008年价格的暴跌,“我们又要被憋死了”。

2.总供给

可以简单地称为一定时期现实生产能力的总和。总供给包括消费品供给、投资品供给、进口(相当于利用国际市场供给而增加国内市场的供给)

3.总需求与总供给的关系

总需求与总供给有三种关系,即总需求膨胀、总需求不足、总量平衡,如下表:

总需求>总供给 总需求膨胀→价格暴涨、通货膨胀、经济过热、经济泡沫、失业率太低

总需求<总供给 总需求不足→价格下跌、通货紧缩、经济过冷、资产缩水、失业率过高

总需求=总供给(±5%) 总量平衡→国民经济运行稳定

只有实现总量平衡时,价格、增长、就业三项指标才会在合理范围内波动,目前我国处在总需求严重不足的状态,因而价格过速下跌、经济增长速度过速下滑、通货紧缩和经济过冷的压力太大。一般来说,现实中总需求与总供给的自然平衡状态很少,所以我们只有在宏观调整中才能使其达到动态平衡。这样就提出了一个重要课题,到底是什么在影响着总需求与总供给二者之间的关系,我们只有找到影响二者关系的因素,才能通过对这些因素的影响而达到对供求关系的有效的调控,这也是经济学的一个核心问题。

影响供求关系有两类因素,一种是企业及居民的投资与消费行为,也就是人们所说的微观因素,研究这些因素的影响,就是后来形成的微观经济学;另一种是货币及财政等因素,也就是人们所说的宏观因素,研究这些因素的影响,后来发展成为宏观经济学。我们这里主要分析影响供求关系的宏观因素。

三、影响总需求与总供给的宏观因素

主要有三大宏观因素。

1.货币因素

货币因素是影响总需求与总供给关系的重要宏观因素。一般来讲,货币供应量上升,会刺激社会总需求的增长,货币供总量下降,会减少社会总需求。

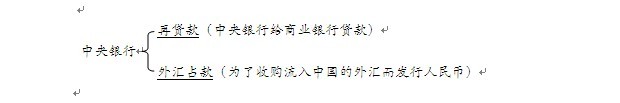

分析货币因素,当然首先就要涉及到中央银行,因为中央银行是货币发行的银行。中央银行发行货币的主要渠道有再贷款和外汇占款两个渠道。我国的中央银行是中国人民银行。

再贷款和外汇占款发行的货币叫基础货币,一般统计口径显示,外汇占款占基础货币的份额在20%左右为合理范围,而2006年我国央行公报显示,我国当年再货款为3.2万亿,外汇占款为2.9万亿,显然外汇占款项目发行的货币太多。外汇占款实质上不是国内市场对货币的需求,这个项目下发行货币是被动行为,因而如果所占比例太大,就会引起投入市场的非需求性货币增加,这些增加的货币不是真正意义上的货币需求,所以会引起国内市场价格上涨,尤其是资产价格上涨,2007年市场表现就是如此,物价飞涨。

中央银行发出的基础货币要经过商业银行的经营,商业银行是经营货币的银行,有别于经营股票与债券的投资银行。经过商业银行的经营,货币由现金将转变分为现金、活期存款、定期存款这三种形态,用符号表示就是:

M0 — 现金

M1 — 现金+活期存款

M2 — 现金+活期存款+定期存款

M2即货币供应量

货币供应量直接与总需求相关联,进而与总供给与总需求的关系相关联,央行可以通过对货币供应量的变动而影响供求关系。

央行调整货币供应量的方式就是货币政策。

货币政策分为扩张性货币政策、紧缩性货币政策和稳定性货币政策三种。

央行实行货币政策方式就是货币政策工具。

货币政策工具是中央银行为实现其货币政策而采取的调控手段。完全市场经济国家的货币政策工具有存款准备金率、再贷款利率、公开市场业务和窗口指导四种。我国在目前未完成市场经济改革情况下还有控制商业银行利率和控制信贷规模这两种工具。

存款准备金率:商业银行上缴给中央银行的存款准备金与其所吸收的存款总额的比例。存款准备金率越高,银行的放贷能力越低,社会可流动资金越少,会减少社会总需求。当采取从紧的货币政策时,政府一般提高存款准备金率,使投入市场的货币供应量减少;当采取扩张型货币政策时,降低存款准备金率,使投入市场的货币供应量增加。

再贷款利率(央行利率):中央银行给商业银行贷款的利率。再贷款利率越低,商业银行从中央银行贷款的成本就越小,利率差越大,商业银行利润空间越大,因而会刺激商业银行从中央银行贷款的欲望,从而会提高社会货币供应总量,刺激社会总需求的增加。不过,在目前我国商业银行均为国有银行情况下,再贷款利率的变化对货币供应量的调节作用不明显。

公开市场业务:中央银行通过买卖有价证券而调控货币供应量。在紧缩性货币政策情况下,中央银行会发行央行商业票据,减少可流动资金。在扩张性货币政策情况下,中央银行会回购央行票据,增加可流动资金。

窗口指导:即中央银行以通气会方式向各商业银行提要求,促使商业银行统一贯彻执行货币政策。当然,也包括对不听招呼者进行惩罚,因而窗口指导也被俗称之为引诱与吓嘘。

由于我国目前还不完全彻底的市场经济,因而我国政府实施货币政策的工具还有以下两种方法:

控制商业银行利率:国家制定商业银行的存贷款利率。(即国家制定加息、减息政策。央行规定民间资本借贷利率最多为国有商业银行利率的20倍)。

控制信贷规模:央行下达各商业银行年度信贷总体水平,以限制贷款规模,减少货币供应总量。

2.财政因素

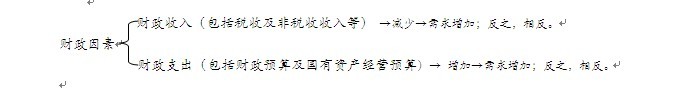

财政因素影响供求关系数量包含财政收入和财政支出两个方面。

实行不同的财政收支政策会对社会总需求和社会总供给产生不同的影响。一般来讲,通过减税,也就是减少财政收入的方式,会使财富保留在社会上,从而会增加社会总需求;通过加税,也就是增加财政收入,会减少社会总需求。通过增加财政支出,也就是加大政府购买,会促进社会总需求增长;通过减少财政支出,也就是降低政府购买,会使社会总需求收缩。

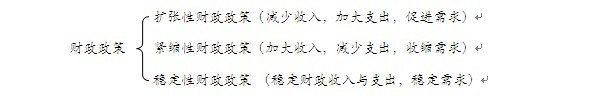

国家调控财政收入与财政支出的方式就是财政政策。财政政策是国家调整财政收入支出的意向和意图,财政政策由财政部实施。财政政策有三种。

扩张性财政政策的主要做法是减税和政府借债。

紧缩性财政政策的主要做法是扩大税收和减少政府投资。

实施财政政策的基本方式是财政政策工具,即实现财政政策意图的方式和方法。财政政策的工具主要有三种:一是税收工具;二是国家预算,即国家决定财政收入支出的安排;三是国家债务。财政政策工具的使用须经最高立法机构确认。

中国目前财政负债水平为20%,美国为340%,日本为160%。欧盟制定的财政负债水平安全线为不超过GDP的60%,目前我国财政政策在债务工具上还具有很大的余地。

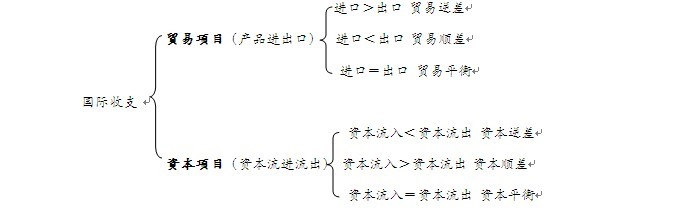

3.国际因素

在市场经济条件下,一国供求关系要受到其他经济体的影响,因而国际因素是影响供求关系的重要宏观因素。国际因素主要是指国际收支,也就是外汇收入与外汇支出的相互关系。其构图如下:

贸易顺差和资本顺差会使外汇收入大于支出,使央行的外汇占款增加,导致货币发行总量增加,从而会促进社会总需求的过快增加。而贸易逆差和资本逆差则会出现外汇收入小于支出,减少货币发行总量,增加国家外债,从而会使社会总需求收缩。中国现在是贸易顺差、资本顺差的“双顺差”国家。2007年总需求膨胀是外部输入引发的,是我国出口导向型经济决定的。

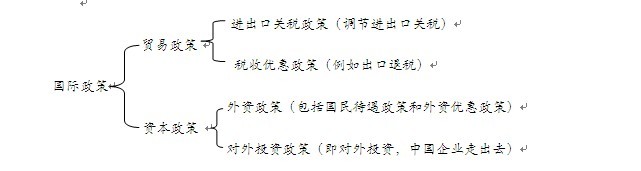

调整国际收支的方式是国际政策。国际政策是国家调整国际收支关系的意向,包括贸易政策和资本政策。国际政策由商务部实施。国际政策工具是为实现国际政策而采取的手段。包括贸易政策工具和资本政策工具。

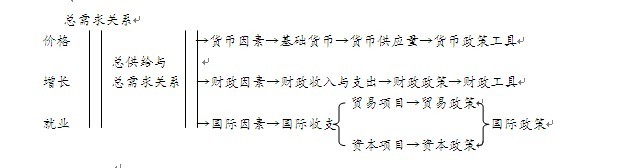

总结:分析宏观经济的切入点是对宏观经济的三大指标进行分析,影响三大指标的主要因素是社会总需求和社会总供给的供求关系变化,为了保证三大指标处于合理的取值范围而促进国民经济健康平稳发展,就需要采取措施不断调整供求关系;影响供求关系的宏观因素有货币因素、财政因素、国际因素,因崦要调整这三大宏观因素,就要建立以央行调整货币政策、财政部调整财政政策、商务部调整国际政策的宏观经济基本框架。总供给与资本项目→资本政策

(作者:著名经济学家、清华大学教授、捷盟首席专家 魏杰)